Nos gustaría aprovechar este blog para aclarar algunas confusiones con respecto a los conceptos de valor real y nuevo valor de reposición en los seguros que a menudo nos plantean nuestros clientes.

Explicaremos cómo paga una compañía de seguros, las definiciones de estos dos términos y terminaremos dando algunos ejemplos prácticos donde los bienes asegurados serán maquinaria industrial o edificios.

Procedimientos de indemnización por parte de las aseguradoras

Las aseguradoras establecen un conjunto de parámetros estandarizados cuando indemnizan al asegurado en caso de accidente que resulte en daños a un objeto cubierto por la póliza.

Generalmente, la aseguradora paga al asegurado o a sus beneficiarios los daños y perjuicios con base en el valor de los artículos afectados antes del accidente.

Para estimar los siniestros, las compañías de seguros utilizan diferentes modelos o tipos de valor en sus pólizas, siendo los más habituales el valor real y el valor nuevo de reposición, de los que te hablamos en este artículo.

La Ley de Contrato de Seguro, en su artículo 26, establece que «el seguro no puede ser objeto de enriquecimiento injusto por parte del asegurado». Esto implica que una indemnización debe ser adecuada para reparar el daño causado, pero sin suponer un incremento injustificado en el patrimonio del asegurado.

La pregunta, por lo tanto, es cómo evaluar el daño causado. Por ejemplo, si una máquina de 8 años se incendia, ¿debe recibir un reembolso para comprar una máquina nueva? ¿O debo usar la aplicación de depreciación?

Las respuestas a estas preguntas dependerán del tipo de seguro contratado. Los dos tipos de compensación mencionados son los siguientes: valor real y valor nuevo de reposición.

Valor de reposición a nuevo

Las compañías aseguradoras emplean diversos términos para referirse a esta modalidad de cobertura, como «valor a nuevo», «valor de nuevo» o «valor de reposición a nuevo», aunque con ciertas diferencias sutiles.

Esencialmente, en este tipo de cobertura, el valor de la propiedad asegurada se determina como el costo de adquirir la misma propiedad nueva o una propiedad de características similares al momento del siniestro.

Este detalle es fundamental porque algunos activos, como un equipo informático, pueden experimentar una depreciación considerable en un período de tiempo relativamente corto.

Las pólizas a menudo incluirán una cláusula para reducir el valor de aquellos activos que se han depreciado significativamente.

Dicha cláusula establece que el valor de reposición a nuevo corresponde al menor de los siguientes dos montos: el costo de adquirir el bien nuevo, o el valor real del bien (teniendo en cuenta la depreciación por uso) incrementado en un 50%. Esta disposición garantiza una indemnización adecuada sin generar enriquecimiento injusto para el asegurado.

Valor real

En este tipo de valoración de los bienes asegurados sí se tiene en cuenta la depreciación por el paso del tiempo, uso o desgaste.

Cuando la compensación de un seguro se basa en el valor real (también conocido como valor de uso), el cálculo de la compensación considera el valor de la mercancía o artículo como si fuera nuevo y descuenta la depreciación acumulada, ya sea por uso, deterioro o antigüedad.

El cálculo de la depreciación suele estar ligado al valor de mercado de segunda mano (valor de mercado), el calendario de depreciación establecido en la póliza (por ejemplo, 10% anual) y la vida útil del activo. En estos casos, los expertos y sus estándares importan.

Esta norma de valoración suele aplicarse cuando los bienes no han sido reemplazados, son bienes completos y no tienen posibilidad de reparación, o el costo de la reparación es superior a su valor real.

Por ejemplo, considera el caso de un dispositivo electrónico cuya fuente de alimentación se daña por una subida de tensión. Si el costo de reemplazar la fuente de alimentación excede el valor real del equipo, se compensará de acuerdo con el valor real del equipo. Sin embargo, si la fuente de alimentación se puede reemplazar a un costo inferior al valor del equipo, el seguro cubrirá el valor de reposición de la fuente de alimentación.

Veámoslo con ejemplos

Hasta ahora, estos dos conceptos simples han sido sencillamente explicados. Pero, ¿qué pasa con artículos menos comunes o artículos como automóviles, televisores o muebles?

A veces, estos conceptos son menos claros o requieren matices en los seguros profesionales. Daremos algunos ejemplos del valor real y de reposición de la maquinaria industrial y el valor de reconstrucción de los edificios.

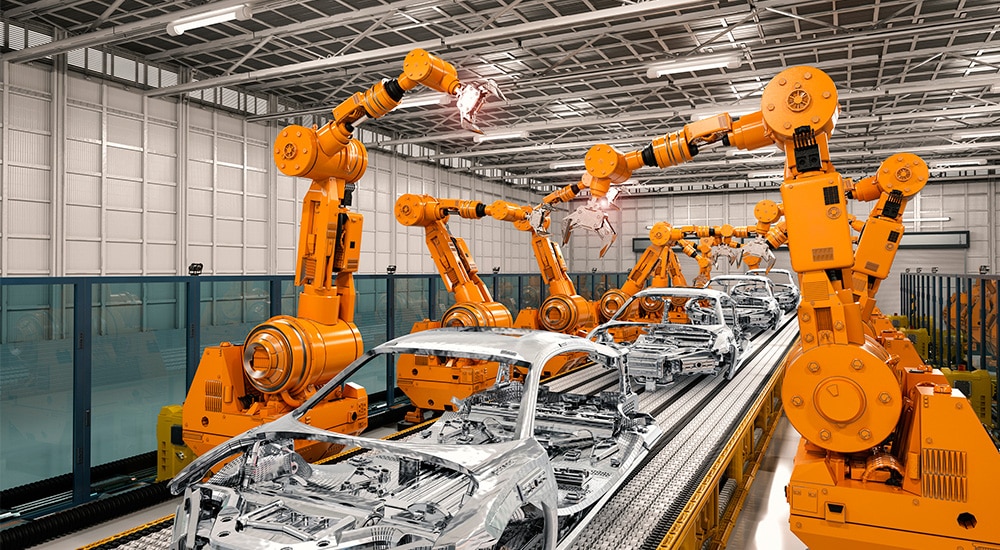

Maquinaria industrial

En el ámbito industrial, si una maquinaria resulta dañada a raíz de un siniestro, la modalidad de indemnización contemplada en la póliza puede ser el valor real o el valor de reposición a nuevo.

En ambos casos, la aseguradora tomará en cuenta el valor de la maquinaria en el mercado y su vida útil promedio. Por ejemplo, en una indemnización basada en el valor real, supongamos que la maquinaria tiene un costo de 10,000 euros y una vida útil estimada de 10 años. La indemnización se calculará en función del costo estimado de la maquinaria nueva, considerando la depreciación relativa a la vida útil. Si la máquina tiene 5 años (la mitad de su vida útil), en este caso, la indemnización sería de 5,000 euros.

En cambio, si la indemnización se calcula según el valor de reposición a nuevo, se tomaría como referencia el costo de adquirir la misma maquinaria o una de características similares en el momento del siniestro, o bien el valor real incrementado en un 50%.

Cabe destacar que, generalmente, para recibir una indemnización a valor de reposición a nuevo, es necesario que el asegurado reemplace el bien. De no hacerlo, se suele indemnizar según el valor real. Por último, en situaciones donde el siniestro provoca daños parciales, como el deterioro de solo dos componentes de la máquina, la indemnización se otorga casi siempre a valor de reposición a nuevo.

Edificios industriales

Un edificio, ya sea residencial o industrial, puede sufrir daños materiales severos en su estructura o en cualquiera de sus componentes debido a siniestros como incendios, terremotos, entre otros. En tales circunstancias, la compañía aseguradora indemnizará al asegurado por el valor de reconstrucción, siempre y cuando la edificación sea reconstruible.

El valor de reconstrucción guarda similitudes con el concepto de valor de reposición a nuevo. Este valor corresponde al costo de reparar el inmueble y restaurarlo al estado previo al siniestro, utilizando materiales similares o equivalentes cuando no sea posible emplear exactamente los mismos.

Aunque estos conceptos puedan parecer sencillos, es comprensible que surjan dudas acerca de cuál modalidad de seguro es la más adecuada. En JLA Asociados, estaremos encantados de resolver tus inquietudes y ofrecerte asesoramiento para que tu póliza de seguro se ajuste a tus necesidades. No dudes en ponerte en contacto con nosotros para obtener orientación o solicitar un presupuesto.